Imposto Pessoal em Planejamento e Tributos / Investidor estrangeiro no Brasil /

Residente e não residente fiscal

Neste texto explicamos as regras fiscais brasileiras, para residentes e não residentes com clareza e tranquilidade! Saiba mais sobre residência fiscal!

Se acaso você desejar assistência jurídica da nossa equipe nos envie uma mensagem no WhatsApp.

Autor: Gustavo Tenório Campos Semaan

Quem é considerado residente e não residente pela Receita Federal

É muito importante distinguir a diferença entra residente e não residente para fins fiscais no Brasil, afim de saber quais os procedimentos corretos a serem tomados junto a Receita Federal que é o órgão responsável pela arrecadação de tributos federais.

Residente Fiscal

A Lei Tributária considera residente quem:

- Permanece no país por mais de 183 dias durante os últimos 12 meses, consecutivos ou não

- Tem empresas ou propriedades no país, ou sua renda principal seja de fontes brasileiras

- Tem intenção de permanecer no país permanentemente.

A intenção de permanecer no país de forma definitiva pode ser comprovada por meio de aquisição de imóvel ou vínculos empregatícios, familiares ou sociais.

Os residentes fiscais devem declarar todos os rendimentos obtidos no país e no exterior.

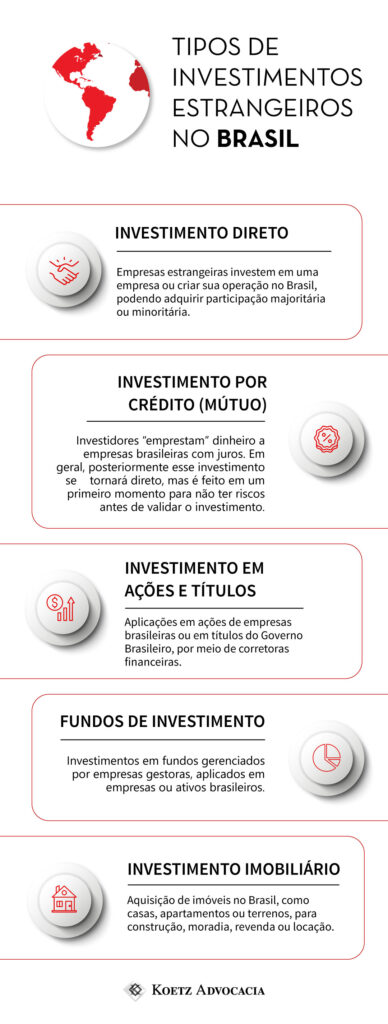

O texto continua após infográfico.

Não-residente fiscal

Já o não residente fiscal é classificado quando não se enquadra em nenhuma das condições acima e permanece no país por períodos inferiores a 183 dias em um ano fiscal. Quanto a declaração dos valores, os não residentes devem declarar apenas os rendimentos obtidos no Brasil.

Vale salientar que as condições informadas acima, são de extrema importância para fins tributários, pelo fato de impactarem nos cálculos e na declaração do Imposto de Renda.

Ademais, o status de residente fiscal também pode ter implicações em outras áreas, como na obtenção de visto de trabalho e na possibilidade de acesso a alguns benefícios sociais.

Quando é preciso fazer a saída definitiva

A declaração da saída definitiva do Brasil é indispensável quando:

- o contribuinte não tem mais o desejo de regressar ao país e

- pretende obter renda exclusivamente no exterior.

Ao optar pela saída definitiva, o contribuinte deve informar à Receita Federal e obter o documento de “Comunicação de Saída Definitiva do País”, que demonstra a condição de não residente fiscal e encerra as obrigações tributárias no Brasil.

Ademais, é crucial saber que caso o indivíduo se decida pela saída definitiva, ela pode ter outras implicações, como a perda de benefícios sociais e trabalhistas, como o acesso ao Fundo de Garantia por Tempo de Serviço (FGTS) e ao seguro-desemprego.

Por isso, é de extrema importância aferir atenciosamente as implicações da saída definitiva do país e procurar orientação jurídica para garantir que todas as obrigações tributárias e legais sejam cumpridas corretamente.

O texto continua após as imagens.

Obtenção de renda apenas no exterior para residentes e não residentes no Brasil

A aquisição de renda exclusivamente no exterior é uma circunstância que pode acontecer tanto para residentes fiscais quanto para não residentes fiscais. Para aqueles que se enquadram como residentes fiscais, a obtenção de renda no exterior tem que ser declarada na Declaração de Imposto de Renda.

Contudo, para aqueles que se enquadram como não residentes fiscais, apenas a renda obtida no Brasil deve ser declarada. A renda obtida no exterior não é tributada pelo Brasil.

No caso de brasileiros que se mudam para o exterior e passam a obter renda apenas fora do país, é possível solicitar a Comunicação de Saída Definitiva do País junto à Receita Federal. Com isso, ficará isento de pagar imposto de renda sobre a renda obtida fora do Brasil.

Porém, isso não o isenta das obrigações de pagar impostos no país onde a renda é obtida.

Por isso, é importante procurar orientação jurídica tanto no Brasil quanto no país onde a renda é obtida.

Como abrir uma conta bancária no Brasil, para não residentes

A abertura de uma conta bancária no Brasil para não residentes pode ser um processo um pouco mais burocrático do que para residentes. Os documentos solicitados podem mudar de acordo com o banco.

De início, é necessário ter um passaporte válido e comprovante de endereço no país onde se encontra. Além disso, os bancos podem exigir outros documentos, como, por exemplo, comprovantes de renda e extratos bancários de contas no exterior.

O texto continua após infográfico.

Alguns bancos exigem que os não residentes possuam um visto válido, enquanto outras não o exigem. É importante pesquisar as opções disponíveis e escolher a instituição que melhor se adapta às suas necessidades.

O texto continua após as imagens.

Vale lembrar que, mesmo como não residente fiscal, o governo brasileiro pode ainda o tributar em algumas situações, como na venda de bens ou investimentos no país. Por isso, a necessidade de buscar orientação jurídica.

Como abrir conta bancária, caso os bancos neguem para não residente fiscal no Brasil

A melhor opção é você conseguir um corretor de câmbio de confiança ou agente financeiro. Aqui na Koetz Advocacia trabalhamos com profissionais parceiros do escritório que atendem nossos clientes com toda segurança e confiabilidade que a demanda exige. Entre em contato conosco para obter orientação.

Os bancos muitas vezes não têm interesse em manter esse tipo de conta, ao ser mais burocrática, mas mesmo assim eles seguem regras legais para autorizar ou negar a abertura de conta. Em caso de negativa, o banco, por lei, deverá informar o motivo, mas nem sempre o faz satisfatoriamente.

Em caso de falta de documentação, a instituição financeira dará um prazo para obter essa documentação e apresentá-la junto a agência. Em caso de não justificativa, é fundamental que o imigrante busque orientação jurídica para entender as opções disponíveis.

Uma das alternativas é a utilização dos bancos digitais. Elas são empresas financeiras que oferecem serviços bancários de forma digital e normalmente possuem menos burocracia para abertura de conta, porém a opção de um agente financeiro ou corretor de câmbio de confiança é muito mais eficiente.

Como a Koetz Advocacia pode te ajudar com essa conta, como fazer operações de câmbio com essa conta e quais as taxas

As operações de câmbio com conta bancária no Brasil podem ser realizadas por residentes e não residentes, conforme as regras da instituição financeira escolhida, seguindo as regras da legislação cambial brasileira.

As taxas para a realização das operações, que podem variar de acordo com o banco escolhido e a natureza da transferência. Por exemplo, para transferências de investimento, como a compra de imóveis, as taxas podem ser de 0,38% a 1,1% sobre o valor da operação.

Para transferências de investimento, como a compra de imóveis ou aquisição de ações em empresas brasileiras, o limite é de até US$ 1 milhão por mês. Já para transferências de manutenção de residentes no exterior, como pagamento de despesas pessoais, o limite é de até US$ 3 mil por mês.

Além das taxas, ambos estão sujeitos a impostos e tarifas adicionais, como o IOF (Imposto sobre Operações Financeiras), que varia de acordo com a natureza da transferência.

Afim de evitar dificuldades com a Receita Federal, é importante a justificativa quanto a origem dos recursos a serem transferidos e obtenham a Declaração de Regularidade Fiscal (DRF) das transferências bancárias.

Koetz advocacia, auxilia seus clientes em todos os procedimentos legais, afim de evitar contratempos junto aos órgãos brasileiros, que poderá dificultar a mudança tanto para o Brasil quanto para fora e obtenção dos documentos de legalização do estrangeiro.

Como justificar origem e obter a declaração de regularidade fiscal das transferências bancárias

A declaração de regularidade fiscal é exigida para os pedidos de obtenção do visto de investidor empresário e imobiliário.

Afim de justificar a origem dos recursos e obter a Declaração de Regularidade Fiscal (DRF) das transferências internacionais, é imprescindível seguir as regras das instituições financeiras, algo que o Wise, Paypal, Western Union e os cartões de crédito não fazem quando operam com valores abaixo de 10 mil dólares.

Os residentes e não residentes devem comprovar a origem dos recursos, apresentando documentos como declarações de imposto de renda, contratos de trabalho, recibos de aluguel, entre outros. É importante que a origem dos recursos seja comprovadamente lítica.

Além disso, é necessário ter o Cadastro de Pessoas Físicas (CPF) e informar os dados da operação de câmbio, como o valor e a finalidade da transferência.

Após a realização da operação, a DRF pode ser obtida no site da Receita Federal.

Se acaso você desejar assistência jurídica da nossa equipe nos envie uma mensagem no WhatsApp.